Diseñar un onboarding KYC en México: cómo cumplir regulación sin romper la experiencia

Introducción

Si estás diseñando productos fintech en México, hay un momento inevitable en el roadmap:

el onboarding KYC.

No importa si es una app bancaria, una wallet, una plataforma de inversión o un producto B2B financiero. En algún punto tendrás que pedir datos, validar identidades y cumplir regulación. El problema es que muchas veces esto se traduce en flujos largos, confusos y con una tasa de abandono brutal.

Este artículo no es legal (ni pretende serlo). Es una guía desde diseño de producto, para entender qué exige la regulación mexicana en 2026 y cómo traducir eso en decisiones de UX que cumplan la ley sin destruir la experiencia.

KYC en México: el contexto sin lenguaje de abogado

En México, el KYC existe principalmente para prevenir lavado de dinero y financiamiento al terrorismo. La base es la Ley Federal para la Prevención e Identificación de Operaciones con Recursos de Procedencia Ilícita, junto con regulaciones de la CNBV, la UIF y el SAT, dependiendo del tipo de empresa.

Traducido a producto:

No puedes “simplificar” el onboarding quitando pasos obligatorios.

Sí puedes diseñarlos mejor.

Además, como el KYC implica datos personales sensibles, entra en juego la Ley de Protección de Datos Personales, lo que afecta cómo pides consentimiento, cómo explicas el uso de la información y cómo construyes confianza desde el primer contacto.

Lo que sí o sí debes contemplar al diseñar un onboarding KYC

Identificación del usuario (la parte inevitable)

La regulación exige identificar claramente a la persona. En la práctica, esto suele implicar:

- Datos personales básicos

- Identificación oficial (INE o pasaporte)

- Selfie o validación biométrica

- En algunos casos, comprobante de domicilio o RFC

Desde diseño, el error común es tratar esto como un solo formulario largo. Un mejor enfoque es pensar:

- ¿Qué información es obligatoria en este momento?

- ¿Qué puedo pedir después?

- ¿Estoy explicando claramente por qué pido cada dato?

Un buen microcopy aquí reduce abandono más de lo que cualquier “optimización visual”.

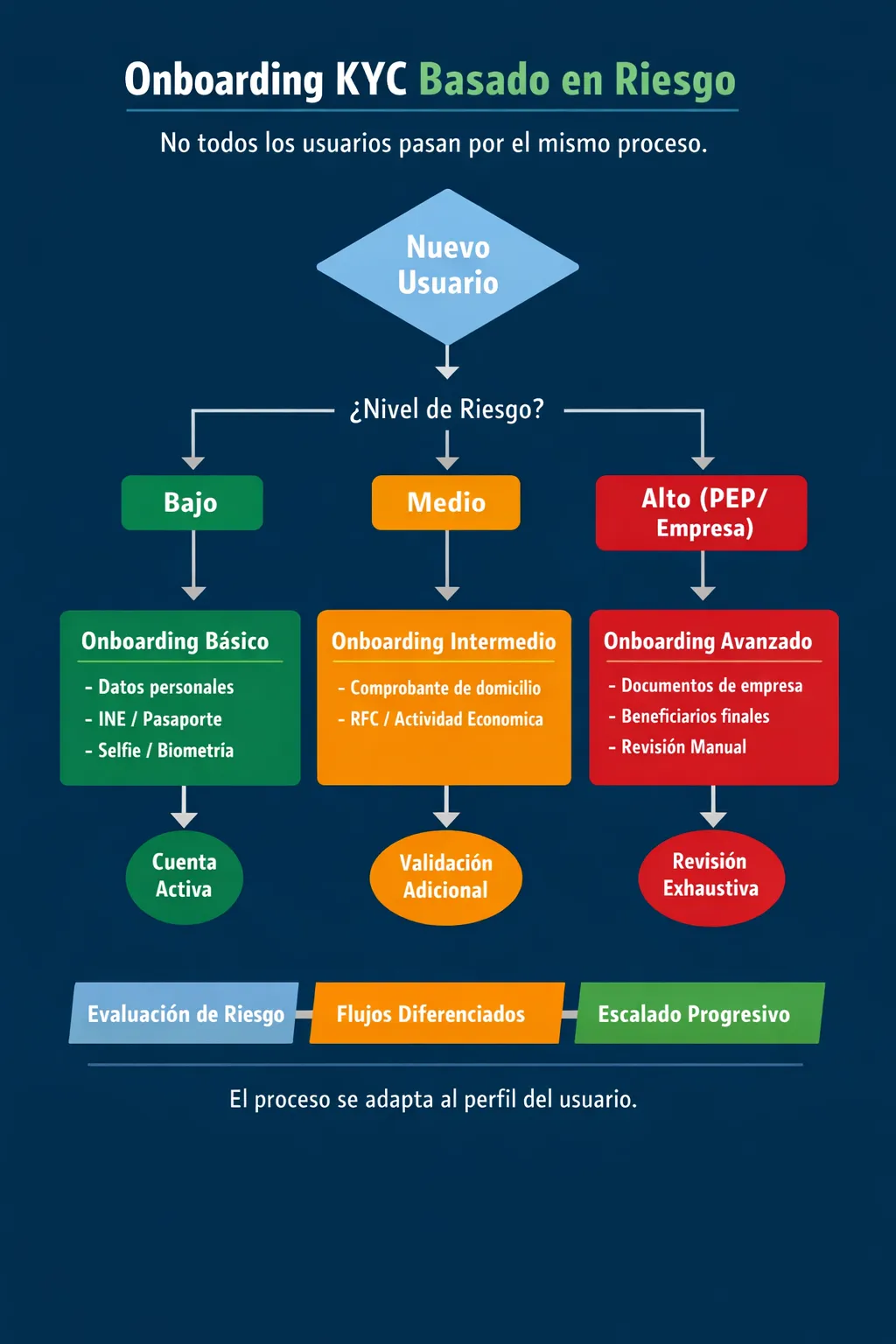

No todos los usuarios deberían pasar por el mismo onboarding

Este es uno de los puntos más importantes — y más mal entendidos — del KYC.

La regulación mexicana no exige tratar a todos los usuarios igual. Exige evaluar riesgo y actuar en consecuencia. A esto se le conoce como debida diligencia basada en riesgo.

En diseño, esto significa algo clave:

El onboarding debe adaptarse al perfil del usuario, no al revés.

Qué significa onboarding basado en riesgo (con ejemplos claros)

Usuarios de bajo riesgo

Por ejemplo:

- Persona física

- Uso básico

- Montos bajos

Onboarding típico:

- Datos personales

- INE

- Selfie / biometría

Flujo corto, rápido y con fricción mínima.

Usuarios de riesgo medio

El mismo usuario, pero que:

- quiere aumentar límites

- empieza a mover más dinero

Aquí el producto puede pedir información adicional:

- Comprobante de domicilio

- RFC

- Actividad económica

No es castigo. Es escalado progresivo.

Usuarios de alto riesgo o casos especiales

Aquí entran perfiles como:

- Personas políticamente expuestas (PEP)

- Cuentas empresariales

- Estructuras corporativas complejas

El onboarding cambia por completo:

- Documentos de empresa

- Beneficiarios finales

- Revisión manual

- Tiempos más largos (y explicados)

La clave de UX: no estigmatizar, solo informar.

Decisiones de diseño que realmente marcan la diferencia

Algunas prácticas que funcionan bien en productos fintech:

- Onboarding progresivo: no pidas todo desde el inicio

- Estados claros del usuario: básico, verificado, en revisión, avanzado

- Mensajes humanos cuando cambias de nivel

- Feedback inmediato en validaciones de documentos

- Explicar qué sigue después de subir información

Regla mental útil:

El usuario ya está haciendo un favor entregando sus datos.

Tu diseño debería respetar eso.

Lo que muchos olvidan: después del onboarding

La regulación exige guardar información durante años. Esto también es producto.

Implica diseñar:

- estados claros de verificación

- historial de documentos

- trazabilidad para soporte y auditoría

Un mal diseño aquí no solo afecta UX, también genera fricción interna y riesgos legales.

Conclusión

Diseñar un onboarding KYC en México no es elegir entre UX o regulación.

Es aceptar que la regulación es una restricción de diseño, como el performance o la accesibilidad.

Un buen onboarding KYC:

- cumple la ley

- reduce fricción

- genera confianza

- y escala sin romperse

Y ahí es donde un product designer con criterio puede aportar muchísimo más valor que solo “hacer pantallas”.

Fuentes y referencias

- Ley Federal para la Prevención e Identificación de Operaciones con Recursos de Procedencia Ilícita

- Ley Federal de Protección de Datos Personales en Posesión de los Particulares

- Disposiciones de la CNBV en materia de AML/KYC

- Publicaciones de la UIF y el SAT

- Estudios sobre KYC digital y onboarding fintech en LATAM (2024–2026)